Os CDBs – Certificados de Depósito Bancários certamente estão entre os investimentos financeiros mais procurados pelos brasileiros. Esse tipo de investimento é a “aplicação padrão” da maior parte dos bancos, sejam eles grandes ou pequenos.O Itaú é um dos grandes bancos do Brasil que possui algumas opções de CDBs, contudo, será que o CDB do Itaú é um bom investimento? Mostrarei aqui.

Gostaria de deixar claro, de início, que neste post falarei sobre as características do CDB do Itaú especificamente. CDBs diferentes possuem características diferentes, ou seja, dentro do mesmo banco podem existir vários CDBs com rentabilidades, características e prazos diferentes.

Para entender os conceitos gerais sobre esse tipo de investimento, leia meio post sobre o que é CDB.

Acho importante o investidor se familiarizar com os CDBs, já que esses são uma ótima e simples opção para “fugir” da poupança.

CDB do Itaú

CDB é um título de renda fixa no qual você “empresta” dinheiro ao banco e esse lhe paga o valor investido com uma rentabilidade determinada, em um prazo determinado.

Como eu falei antes, CDBs diferentes têm características diferentes, dentro do próprio banco.

Veja os disponíveis no Itaú.

CDBs disponíveis no Itaú

No momento há três opções de CDBs disponíveis na Itaú, alguns com rentabilidade pré-fixada outros pós-fixadas. Saliento que as características dos investimentos podem se alterar com tempo. Dessa forma, para dados oficiais, recomendo acessar, também, as páginas dos investimentos no site oficial do Itaú.

- CDB Itaú DI: Esse é um CDB pós-fixado e sua rentabilidade é um percentual do CDI. Por exemplo, se o gerente lhe oferecer uma rentabilidade de 90% do CDI quer dizer que, após um ano, caso o CDI tenha ficado em 4,5%, você receberia 90% disso, no caso, 4,05% ao ano.

- CDB Itaú Plus: É um pós-fixado que funciona de maneira parecida com o primeiro, com o diferencial de que a remuneração do CDI aumenta de acordo com o tempo de permanência no investimento. Por exemplo, se você ficar com o dinheiro aplicado 1 ano poderia receber 90% do CDI, já, se ficar 2 anos, poderia ter 95%.

- CDB Pré:Nesse CDB, já no momento da aplicação,você ficará sabendo quanto será sua rentabilidade, independente de qualquer coisa. Por exemplo, caso seja lhe oferecida uma rentabilidade de 9% a.a., será exatamente essa sua rentabilidade bruta, não importa se cair ou subir a SELIC, inflação, CDI ou qualquer outro índice, desde que você mantenha o dinheiro aplicado até o final do prazo.

Ressalto que as rentabilidades que utilizei acima são só exemplos visando mostrar como funciona, não são as rentabilidades reais.

Um ponto importante é que com a taxa de juros baixa, os CDBs passaram a ter rentabilidades muito baixas. Para quem realmente quer fazer o dinheiro render, recomendo utilizar o Tesouro Direto.

O CDB Itaú Plus possui uma rentabilidade que aumenta de acordo com o tempo. Ou seja, quanto maior o prazo da sua aplicação, maior será a rentabilidade. Isso o diferencia do CDB DI.

No momento em que escrevo este artigo os investimentos mínimos e os prazos de cada um dos CDBS do Itaú são os seguintes:

- CDB Itaú DI: R$500,00 de aplicação mínima. Resgate mínimo é de R$ 100,00. Prazo de 6 meses a 5 anos. Liquidez e rentabilidade diárias.

- CDB Itaú Plus: R$500,00 de aplicação mínima. Resgate mínimo é de R$ 100,00. Prazo de 5 anos. Liquidez e rentabilidade diárias.

- CDB Pré: R$1.000,00 de aplicação mínima. Resgate mínimo (sob consulta). Prazo a partir de 30 dias. A rentabilidade contratada só é garantida se o investir ficar com o dinheiro aplicado até o prazo final acordado.

Muita gente me pergunta o que seria esse prazo máximo. O prazo máximo quer dizer que, findo esse período, o dinheiro aplicado será obrigatoriamente creditado em sua conta corrente, por exemplo, se você fizer uma aplicação que pague 90% do CDI e não resgatar o dinheiro, no final do prazo, o dinheiro será automaticamente “resgatado” para você. Você poderá aplicar novamente?

Logicamente, depois disso, você poderá fazer um novo investimento, mas nada garante que, no futuro, existirão investimentos com as mesmas características que existem hoje. Ou seja, usando o exemplo acima, pode ser que daqui a 5 anos o Itaú não mais lhe ofereça os 90% do CDI (valor hipotético).

Imposto de Renda e IOF

Não importa em qual CDB você invista, sempre haverá incidência de IOF (primeiros 30 dias) e Imposto de Renda – IR. Ambos são regressivos, ou seja, quanto maior o tempo da aplicação, menor o imposto.

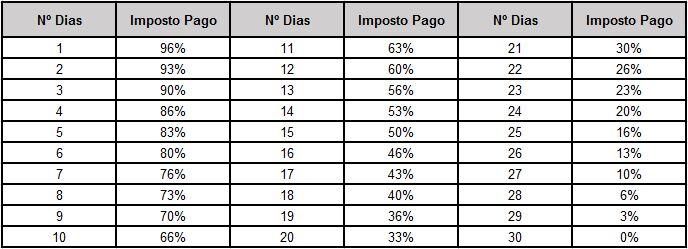

Imposto sobre Aplicações Financeiras – IOF

Esse só é cobrando quando você realiza o resgate em um prazo inferior a 30 dias. A tabela é regressiva, à medida que os dias passam menor fica o imposto. O cálculo é feito sobre a rentabilidade da aplicação. A tabela é a seguinte:

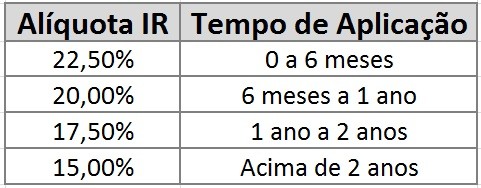

Imposto de Renda – IR

Quanto ao Imposto de Renda – IR não há como fugir. Não importa o prazo da aplicação, sempre haverá cobrança de IR sobre a rentabilidade do investimento. A alíquota diminui com o tempo. Para quem acha que um CDB será sempre menos rentável do que uma LCI somente pela incidência do IR, leia meu post LCI nem sempre é melhor que CDB.

A tabela do IR é a seguinte:

Segurança do CDB do Itaú

CDBs são títulos de renda fixa considerados bastante seguros. Quando se fala em CDBs de grandes bancos, como o Itaú, a segurança é ainda maior. A chance de um banco como o Itaú não honrar seus compromissos é mínima.

Além disso, como qualquer CDB, os disponíveis no Itaú possuem garantia do Fundo Garantidor de Crédito até o limite de R$ 250.000,00. Ou seja, até esse valor, mesmo que o banco quebre, você seria ressarcido.

Compare com outros investimentos e veja qual mais lhe agrada.

Rentabilidade dos CDBs do Itaú

Quanto à rentabilidade, a mesma não é divulgada no site do Itaú. Em contato com o atendimento do Banco nos foi informado que esta deverá ser negociada caso a caso e que varia de acordo com o capital aplicado, prazo e perfil do cliente.

O valor da rentabilidade varia de acordo com o capital aplicado. No pré verificamos que a rentabilidade, no momento que este post é escrito, varia de 6,2% a 9,5% ao ano.

Nos pós fixados, varia de 70% a 100% do CDI, dependendo do valor aplicado e prazo.

Em uma época como agora (28/11/2017), na qual a tendência é a taxa básica de juros da economia (SELIC) e, conseqüentemente, o CDI, continuarem caindo, o CDB pré-fixado pode ser uma boa opção, pois sua rentabilidade é fixa, independente de qualquer coisa.

Concluindo…

Como gosto sempre de deixar claro. O investimento mais seguro de uma economia “normal” são os títulos públicos.

Dessa forma, você deve sempre comparar a rentabilidade obtida com aplicações nos bancos com um título de características parecidas no Tesouro Direto. Se o título do tesouro for mais rentável, não há razão para investir no título privado do Banco.