No post de hoje vou mostrar, numericamente, como para o pequeno investidor os investimentos de renda fixa atrelados ao CDI, na maior parte dos casos, são os mais indicados.

Sempre quando me questionam sobre a diferença de rentabilidade entre investimentos de renda fixa, como CDBs, para os renda variável, como ações, digo que investimentos de renda fixa tem rentabilidade mais reduzida, contudo segura e investimentos de renda variável tem maior possibilidade de altas rentabilidades, contudo com mais riscos.

Veja que falei em possibilidade de altas rentabilidades, muitas vezes esse potencial não se converte em rentabilidade efetiva.

Devido ao seu forte fator de variação de preços, investimentos como ações, por exemplo, permitem que realizemos compras com um determinado preço e vendamos posteriormente com um preço maior. Devido à essa facilidade de comprar e vender, tendo lucro, esses investimentos realmente permitem ganhos maiores do que qualquer investimento em renda fixa.

Contudo, essa tarefa de analisar os momentos oportunos para comprar e vender nem sempre são fáceis de identificar para o pequeno investidor. As análises feitas são diversas e nem sempre o pequeno investidor tem conhecimento ou tempo para fazê-las.

Além dessa técnica de comprar barato e vender mais caro, muitos especialistas dizem que ações são investimentos adequado para o longo prazo. Ou seja, pregam que: se você comprar uma ação de uma empresa de qualidade hoje, daqui a 5 anos o preço da ação terá crescido.

Em alguns casos isso realmente acontece, mas não é uma regra, principalmente em se tratando de Brasil. Nos EUA, por exemplo, ações de boas empresas normalmente apresentam crescimento sólido com o passar dos anos. Aqui no Brasil, principalmente devidos às constantes turbulências políticas e econômicas, muitas vezes até boas empresas tem o valor da ação afetado negativamente.

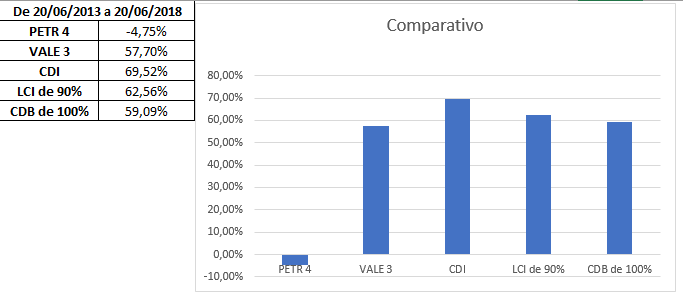

Vou analisar aqui alguns investimentos de maneira isolada para mostrar que, no longo prazo, os investimentos mais seguros da renda fixa apresentam-se mais rentáveis do que os de renda variável. O prazo considerado será de 5 anos, do dia 20/06/2013 a 20/06/2018.

Ações da Petrobras – PETR4

As ações da Petrobrás são das mais negociadas na bolsa brasileira. Vamos ver seu desempenho nos últimos anos?

No dia 20/06/2013 uma ação PETR4 estava cotada em R$ 17,02.

No dia 20/06/2018 uma ação PETR4 estava cotada em R$ 16,21.

Conforme gráfico abaixo. Você pode ver como ação passou por diversos períodos de altas e outros de queda. Quem comprou em um dos períodos de queda e vendeu em um dos de alta pode ter obtido alta rentabilidade. Do mesmo modo, quem comprou no dia 5/02/2016 por R$ 4,54, por exemplo, estará no momento com uma rentabilidade de 257,04%. Essa é a rentabilidade do momento, no futuro pode ser maior ou menor. Frise, também, que trata-se de um exemplo de compra em um momento muito específico, com preços bem baixos.

Mas alguém que simplesmente comprou a ação há cinco anos e “segurou” até o momento teve uma perda de -4,75%. Ou seja, o dinheiro permaneceu investido por 5 anos e a pessoa está em situação de perda, embora a ação tenha passado por períodos de alta durante esse prazo.

Logicamente essa situação pode se alterar no futuro. O preço da ação pode voltar a subir e o investidor pode passar a ter boa rentabilidade, mas não há nenhuma garantia disso.

Dessa forma, comprar uma ação e simplesmente “segurar” nem sempre é garantia de bom resultado.

Ações da VALE – VALE3

Outra ação também bastante negociada na bolsa.

No dia 20/06/2013 uma ação VALE 3 estava cotada em R$ 30,95.

No dia 20/06/2018 uma ação VALE 3 estava cotada em R$ 48,81.

Conforme visto no gráfico, a ação passou por vários períodos de alta e de baixa.

Contudo, quem está com a ação VALE 3, há 5 anos, tem uma rentabilidade atual de 57,7%.

Boa rentabilidade, não é mesmo? Siga com a leitura.

Investimentos atrelados ao CDI

Boa parte dos investimentos em renda fixa no Brasil são vinculados ao CDI. Quando você houve falar que tal CDB oferece 80% do CDI quer dizer que, no final do prazo do investimento, será apurado o CDI do período e a rentabilidade será de 80% disso.

Vários investimentos em renda fixa como LCI, LCA, CDB ou LC oferecem rentabilidades de 100%, 110%, 120% … do CDI. Esse percentual varia de banco para banco e de investimento para investimento. Para quem tem conta em corretora, basta fazer login na mesma e verificar os investimentos disponíveis, você encontrará vários com as rentabilidade acima citadas.

Pois bem, mas para fins de comparação, vamos utilizar um investimento que oferecesse, há cinco anos, 100% do CDI.

Conforme imagem abaixo, esse investimento teria rentabilidade de 69,52% em 5 anos.

Investimentos como LCI e LCA são isentos de imposto de renda, então a rentabilidade líquida seria mesmo de 69,52% em 5 anos. Mas você pode falar: “Valter, nem sempre é fácil encontrar LCI e LCA de 100% do CDI”. Verdade, pelo menos para investimentos menores. Consideremos, então, um LCI de 90% do CDI: a rentabilidade seria de 62,56%.

Quanto ao CDB, há incidência de 15% de IR após 2 anos de investimentos. Dessa forma, descontando-se o IR da rentabilidade obtida, você ainda teria de ganho líquido 59,09% em um CDB de 100% do CDI.

Frise-se que o CDI caiu bastante nos últimos anos acompanhando a taxa Selic que já foi de mais de 14% e hoje beira os 6%. Mesmo assim, a rentabilidade de um simples CDB de 100% do CDI foi superior às ações antes analisadas.

Importante ressaltar, também, que os investimentos em renda fixa citados possuem garantia do FGC, de maneira que, mesmo que o banco que você investiu venha a falir, você estaria segurado até o valor de R$ 250 mil.

Além disso, esses investimentos tem crescimento linear, não passando por períodos de queda e altas como as ações, sendo, portanto, mais seguros e previsíveis.

Veja o gráfico abaixo comparando o resultado, em 5 anos, do CDI, LCI de 90%, CDB de 100%, PETR 4, VALE 3.

Conclusão

O que quero dizer com isso tudo?

Estou falando que ações da VALE são melhores que da Petrobrás? Não.

Estou dizendo para você não investir em ações? Não.

O que quis provar é que ações são investimentos que exigem maior acompanhamento e atenção por parte do investidor. Investir achando que o simples passar dos anos vai garantir boa rentabilidade é um erro. Não há qualquer garantia.

Se você investir em qualquer ação hoje poderá ter ganhos daqui a 3 anos, perda daqui a 5, ganhos daqui a 7, perda daqui a 10… enfim. Não há garantia.

Eu recomendo investimento em ações para quem vai, de alguma forma, acompanhar os períodos bons para compra e bons para venda.

Como você viu, mesmo aplicações de renda fixa com rentabilidade considerada baixa, em 5 anos, foram mais rentáveis do que duas das ações mais negociadas no Brasil.

Para pequenos investidores eu recomendo, basicamente, montar uma carteira de investimentos com papéis de baixo a moderado risco e prazos de liquidez diferentes.

Mesmo você que está disposto a suportar mais riscos, o recomendável é que coloque investimentos mais arrojados, como ações por exemplo, dentro de uma carteira composta por outros tipos de investimentos.

Para quem ainda não leu, escrevi um post sobre como montar uma carteira de investimentos.

Abraços e até a próxima.